추천 콘텐츠

임팩트 투자의 스펙트럼

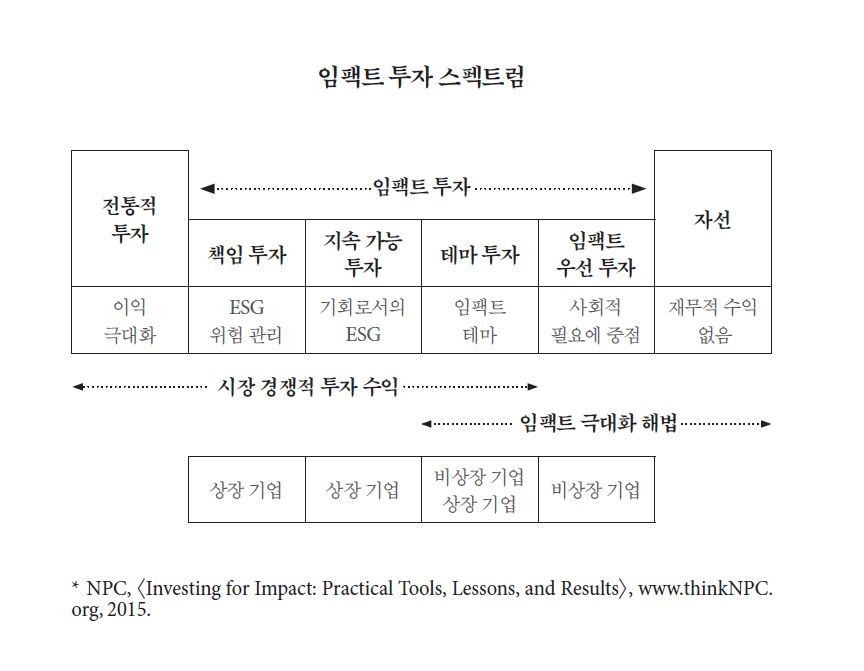

사회 책임 투자와 사회 투자가 임팩트 투자에 편입되면서 임팩트 투자는 그 영토를 상당히 넓혀 왔다. 임팩트 투자는 사회적 수익을 추구하는 모든 투자를 포괄하는 개념으로 자리를 잡고 있다. 투자 대상이나 지역, 자산군에 관계없이, 사회적 수익인 임팩트 창출을 재무적 수익 창출과 연계하여 추구하는 투자다. 임팩트 투자의 재무적 수익 스펙트럼도 시장 평균 이하에서부터 시장 평균과 시장 평균 이상까지 넓게 펼쳐져 있다.

임팩트 투자 스펙트럼에서는 한쪽 끝에 전통적인 기존 투자를, 반대편에는 자선·기부를 두고, 그 사이에 임팩트 우선 투자, 임팩트 테마 투자, 사회 책임 투자를 배열할 수 있다. 이 스펙트럼의 배열 자체가 암묵적으로 내포하는 것은 사회적 수익인 임팩트를 우선으로 추구할수록 재무적 수익을 포기해야 하고, 재무적 수익을 추구할수록 임팩트를 포기해야 한다는 점이다.

이처럼 임팩트와 재무적 수익이 서로를 상쇄하는 것이 아니라 한쪽을 높이면 다른 한쪽도 높아지는 상승 관계가 되려면 무엇이 필요할까? 해답은 혁신이다. 혁신은 임팩트와 수익 중 어느 하나를 위해 다른 하나를 희생해야 하는 상쇄 관계가 아니라 임팩트를 더 만들어 낼수록 수익률이 더 높아지는 상승 관계를 가능하게 한다.

임팩트 우선 투자는 사회적 가치의 실현을 우선하고, 재무적 수익의 희생을 감수하는 투자다. 우리나라에서 임팩트 우선 투자의 대표적인 경우가 2012년에 설립된 서울시 사회 투자 기금이다. 사회적 프로젝트, 소셜 하우징, 소셜 벤처, 소셜 엔터프라이즈, 협동조합 등 다양한 사회적 프로젝트와 사회적 경제 기업들에게 필요한 자금을 2퍼센트 수준의 저금리로 장기 융자해 주는 기금이다. 목표로 하는 사회적 가치 창출을 전제로 하기 때문에 시장 수익률을 추구하지 않고 경비 충당 정도의 이자 수입과 원금 상환에 만족하는 구조다.

임팩트 테마 투자는 사회 문제 해결의 목적, 즉 사회 혁신에 대한 투자다. 임팩트 테마를 사회적 목적 또는 사회적 사명이라고 번역할 수 있다. 투자 대상은 혁신 추구형의 소셜 벤처, 소셜 엔터프라이즈, 상장 대기업이다.

사회 책임 투자는 기업의 사회적 책임에 대한 투자로서 투자 대상은 상장 기업이다. 사회 책임 투자를 세분화하면, 방어적으로 리스크 관리에 관심을 두는 책임 투자(responsible investing)와 적극적으로 사회 문제 해결에 관심이 두는 지속 가능 투자(sustainable investing)로 나눌 수 있다.

기업의 사회적 책임; 사회 책임 투자

상장 주식에 투자할 때 투자 대상 기업의 사회적 책임을 촉구하는 것을 사회 책임 투자라고 부른다. 사회 책임 투자는 기업의 핵심 전략에 기업의 사회적 책임 또는 공유 가치 창출을 도입하고 있는 상장 기업에 투자하는 것이다. 환경 및 사회 이슈, 지배 구조 이슈 등 사회적 책임 측면에서 긍정적인 평가를 받고 있는 기업이나, 한 걸음 더 나아가 종업원, 협력 회사, 지역 사회 등 이해 관계자들과 협력해 사회적, 재무적 수익을 키우고 공유하는 공유 가치 창출 기업에 투자한다.

사회 책임 투자라는 용어는 임팩트 투자라는 용어가 생기기 이전부터 쓰였다. 사회 책임 투자의 기원은 1928년 술, 담배 관련 회사의 주식을 기피하는 투자 펀드인 파이오니어 펀드(Pioneer Fund)다. 현대적 의미의 첫 사회 책임 투자 펀드는, 베트남 전쟁 반대 여론이 일었던 1971년 미국에서 출시된 윤리적 펀드 팍스 월드 펀드(Pax World Fund)다. 두 명의 감리교 목사와 두 명의 실업인이 창설한 이 펀드는 기업의 윤리적 책임을 기준으로 삼았다.

2006년에는 코피 아난(Kofi Annan) 유엔 사무총장이 여섯 개의 원칙과 세 개의 세부 실천 프로그램으로 구성된 책임 투자 원칙(Principles for Responsible Investment·PRI)을 출범시켰고, 사회 책임 투자는 전 세계적인 흐름으로 부상하게 된다.

상장 기업으로의 임팩트 투자 확대는 큰 의미가 있다. 상장 기업은 자산군 가운데 가장 큰 비중을 차지하고 있는 데다 투자 접근성도 높다. 2017년 GIIN의 조사에 따르면 응답한 209개 임팩트 투자 기관 중 16퍼센트가 상장 주식에 임팩트 투자를 하고 있다고 답했다. 이 기관들은 시장 평균 이하의 수익률보다는 위험 가중 또는 시장 수익률을 추구하는 경우가 많았고, 이머징 마켓보다는 선진국 시장에 중점을 두고 있었다. 이는 안정적인 투자 수익률과 관련이 있다. 상장 주식은 위험과 기대 수익을 측정하기 용이하고, 선진국은 발달한 시장 인프라를 갖추고 있기 때문이다.

또 하나 흥미로운 점은 응답자의 52퍼센트가 현재 상장 주식에 임팩트 투자를 하고 있거나, 향후 투자할 계획을 가지고 있다고 응답한 것이다. 이들에게 상장 주식을 통해 어떻게 임팩트를 만들어 내는가를 질문했을 때, 제품이나 서비스(83퍼센트) 또는 사업 운영(69퍼센트)을 통해 이미 긍정적인 임팩트를 만들어 내는 기업들에 초점을 맞춘다고 대답했다.

그러나 상장 주식 투자를 통한 임팩트 창출에 있어서는 여전히 견해차가 존재한다. 2017년 GIIN의 설문 조사에서 상장 주식 임팩트 투자를 하고 있지 않거나 향후에도 할 계획이 없다고 응답한 투자자들이 밝힌 이유들은 다음과 같다. 첫째, 경영에 영향력을 행사할 수 있을 만큼 지분 투자를 하지 않고서는 상장 주식을 통한 임팩트 창출은 힘들다. 둘째, 목표로 하는 임팩트 창출 유형에 해당되는 기업들은 대개 비상장 중소기업이나 지역 기반 조직체들이다. 셋째, 상장 주식 투자를 통해 만들어 내는 임팩트에 대한 측정이 어렵다.

글로벌 지속 가능 투자 리뷰[1]에 따르면 2016년 기준으로 전 세계 사회 책임 투자 규모는 2014년에 비해 25퍼센트 증가한 23조 달러(2경 5898조 원)이며 전 세계 운용 자산의 26퍼센트에 달한다. 반면 국내 3대 연기금인 국민연금, 공무원 연금, 사학 연금의 사회 책임 투자액은 2015년 기준 약 7조 원으로 전체 운용 자산의 1퍼센트를 조금 넘는 수준이다. 그나마도 국민연금이 90퍼센트에 가까운 비중을 차지하고 있다.

사회 책임 투자는 환경(Environment), 사회(Social), 지배 구조(Governance) 항목으로 이뤄진 ESG를 종합적으로 고려하여 투자를 결정하는데, 임팩트 투자보다 투자 수익을 우선한다. ESG를 추구하는 것이 장기적으로 기업의 재무 성과에도 도움이 된다는 믿음에 근거한다. 사회 책임 투자의 대상은 대개 상장 대기업의 주식이나 채권이다. 자산 운용 시장의 다른 펀드들과 경쟁하기 때문에 시장 평균 이상의 수익을 추구한다.

사회 책임 투자 중에서 ESG를 대상 기업 및 투자의 리스크 관리 수단으로 활용하면 책임 투자, ESG 요소를 심화 분석해 적극적으로 초과 수익 기회를 찾아서 최고 수준의 ESG 점수를 받은 기업들로 투자 포트폴리오를 구성하면 지속 가능 투자라 지칭한다.

사회 책임 투자의 투자 실행 전략으로는 선별(screening), 관여(engagement), 주주 행동주의(shareholder activism)가 있다.[2]

선별은 ESG 요소에서 높은 점수를 기록한 기업 주식을 선별하여 투자하는 것이다. 투자자가 상장 기업의 ESG 활동과 성과를 광범위하게 조사하기는 쉽지 않으므로 보통은 외부 조사 기관의 도움을 받는다. 투자 대상 기업들의 ESG를 평가하는 국내외 여러 기관이 ESG 지수를 발표하는 이유다. 우리나라의 지수로는 KRX ESG 리더스 150, WISE ESG 우수 기업, MSCI 코리아 ESG 유니버설 등이 있다. 손쉬운 투자 방법으로는 ESG 지수에 편입되어 있는 회사 중에서 선별해 투자하는 것이다. 더 간편한 방법은 ESG 지수 편입 주식들을 자의적으로 모은 펀드인 EGS ETF(Exchange Traded Fund)에 투자하는 것이다.

관여는 기업 경영진에게 필요한 ESG 요소를 강화해 달라고 요청하는 방식이다. 예를 들면 강원랜드 투자자가 경영진에게 카지노 운영을 건전하게 하라고 요구하는 식이다. 보통은 투자 대상 기업의 지배 구조가 관심사다. 2006년 미국의 라자드 펀드(Lazard Fund)는 한국 상장 기업을 대상으로 지배 구조 개선을 요구했다. 당시 장하성 고려대 교수가 이 펀드의 고문으로 있어서 ‘장하성 펀드’로도 불렸다.

주주 행동주의는 주주들이 주주 총회 발언, 표 대결, 언론 홍보, 집회를 통해 자신의 의견을 행동으로 표시하는 것이다. 역사적인 사례로 미국과 유럽의 기관 및 시민 투자가들이 1980년대 중반 남아프리카공화국 백인 정부의 인종 차별에 반대하여 벌인 금융 보이콧 운동을 들 수 있다. 이 운동으로 다국적 금융 투자 기관들, 다국적 기업들이 남아프리카공화국에서 철수했다. 이를 계기로 백인 정부가 무너졌고 흑인 민권 운동가 넬슨 만델라(Nelson Mandela)는 28년 만에 감옥에서 석방되었다.

문제에 집중하다; 임팩트 테마 투자

특정 임팩트 테마의 혁신적, 시장적 해결 방식에 투자하는 것이 임팩트 테마 투자다. ESG 항목에 대한 점수를 전문 평가 기관으로부터 받아 투자에 활용하는 사회 책임 투자 방식에 비해 임팩트 테마 투자는 특정 테마에 초점을 맞춰 투자 프로세스를 진행하기 때문에 훨씬 단순하고 직접적이다.

임팩트 테마의 분야는 지구적 가난과 국제 개발 협력, 환경과 에너지, 도시 재생, 건강과 바이오, 지역 개발과 마을 기업, 예술·문화·교육·공연 등 다양하다. 임팩트 투자자들은 사회적, 환경적 테마 중에서 관심과 전문성이 있는 분야에 중점적으로 투자해 왔다.

이러한 투자 방식에 국제적인 준거를 마련한 것이 UN의 17개 지속 가능 개발 목표다. UN은 2000년부터 추진되어 2015년에 마무리된 밀레니엄 개발 목표(Millennium Development Goals·MDGs) 이후 2015년부터 2030년까지 이행할 17개의 지속 가능 개발 목표(Sustainable Development Goals·SDGs)를 정했다. UN의 지속 가능 개발 목표가 주로 저개발 국가에 해당되는 것은 사실이지만, 빈곤, 불평등, 사회적 포용, 친환경 에너지, 양질의 일자리, 지속 가능한 도시, 토지 자원, 해양 자원, 기후 변화 등은 선진국에도 해당되는 임팩트 테마다.

17개 목표는 크게 세 그룹으로 나누어 볼 수 있다. 첫 번째 그룹은 ‘저소득 인구층(Bottom of Pyramid·BoP)의 삶의 질 개선’이다. 정의하기에 따라 수십억 명에 이르는 이들에게 기본적인 건강, 교육, 에너지, 금융 서비스를 공급하는 것이 목표다. 지금까지 이러한 서비스는 신흥국 정부의 적은 재원과 선진국의 개발 원조에 의해 아주 제한적으로 제공되었다. 구매력이 약하고 시장 인프라가 부실하기 때문에 시장을 통한 서비스 공급이 거의 불가능했다. 그러나 신흥국의 농촌 지역에 모바일 통신 수단이 보급되는 등 급속한 기술 발전으로 이들의 수요를 충족할 시장 창출이 가능해졌다. 의료 분야에서는 인터넷 원격 진단, 교육 분야에서는 태블릿 PC를 이용한 교육 콘텐츠 보급, 에너지 분야에서는 저비용 고효율 태양광 패널의 개발과 보급, 그리고 이 모든 서비스의 지불 수단인 모바일 결제 기술 발달이 소액 금융의 확장과 함께 BoP 마켓의 급속한 성장을 견인하고 있다.

두 번째 그룹은 ‘지속 가능한 생산 방식의 적용’이다. 농업, 어업, 임업, 축산업 등 1차 산업에서는 자원의 순환을 무시한 추출적(extractive) 방식이 아닌 생성적(generative) 생산 방식을 확산시키는 것이 목표다.[3] 제조업에서는 납품을 위한 생산부터 소비 단계, 그리고 수거에 이르기까지 공급 사슬(supply chain)을 포함한 전체 사이클에 걸쳐 환경과 생태계 보전을 추구한다.

마지막 그룹은 ‘지속 가능한 사회 공동체의 형성’이다. 사회 공동체의 지속 가능성을 위협하는 부의 양극화, 성 불평등, 도농 간 사회 인프라의 격차, 부정부패 등의 문제를 줄이는 것이 목표다.

이 세 가지 그룹의 목표가 달성되기 위해서는 각 분야에서 사회적, 환경적 문제 해결을 위한 사업 방식의 혁신, 그것을 만들어 내는 소셜 앙트러프러너십이 시장을 통해 확산되어야 한다. 혁신을 시장에 접목할 수 있을 때, 복제와 확산을 거쳐 지속 가능한 구조를 만들고 문제를 근본적으로 해결할 수 있다.

임팩트 투자자들이 UN SDG 항목들을 준거로 하고 있지만 이들의 임팩트 테마가 SDG 17개 항목에만 국한되는 것은 아니다. 사회적, 환경적 임팩트가 있다고 판단되는 투자 대상을 선별하는 것은 각 임팩트 투자자의 관심과 주관적인 판단에 의존한다.

채권과 주식의 중간 수준 위험 단계인 상품에 투자하는 메자닌(Mezzanine) 투자와 기업 공개 전(Pre-IPO) 투자라는 특별한 투자 영역에서도 상장 기업 대상 임팩트 테마 투자 기회를 찾을 수 있다. 코스닥 상장 기업 유바이오로직스는 2018년 4월 30일 200억 원 규모의 만기 3년 신주 인수권부 사채(BW)와 100억 원 규모의 보통주 전환 가능 우선주(CPS)를 발행했다. 모집한 자금은 유엔보건기구(WHO)에 공급 계약한 먹는 콜레라 백신의 생산 시설 증설 및 2025년 이후 장티푸스, 페렴구균, 수막구균 백신 등의 신약 개발에 사용된다. WHO는 구매한 콜레라 백신을 유니세프를 통해 제3세계 빈곤층에게 저렴하게 공급한다. 이 회사는 콜레라 백신의 포장 용기를 병에서 튜브 용기로 바꿔 제품의 부피, 무게, 원가, 편의성을 개선했다. 유바이오로직스의 BW와 CPS에 대한 투자는 세계 소외 빈곤층의 질병 예방이라는 임팩트 테마에 대한 투자다.

기업 공개 전 투자는 주식 시장에 상장될 것으로 예상되는 회사의 주식에 투자하는 것이다. 처음에는 비상장 주식에 대한 투자이지만, 주식 상장 후에 매각하여 투자를 회수하므로 편의상 상장 기업 대상 임팩트 테마 투자로 분류한다.

상장 전 기업인 메가젠 임플란트는 임플란트 제품을 생산 판매한다. 이 회사는 임플란트용 소프트웨어를 개발해 임플란트 시술 기간, 시술 정확도, 환자의 편의성을 획기적으로 개선했다. 이 회사는 1~2년 내 기업 공개를 전제로, 2018년 3월 9일 만기 4년의 신주 인수권부 사채 100억 원 어치를 발행했다. 만기 보장 수익률은 연 6퍼센트다. 주식 전환가는 1만 7570원으로, 리픽싱(refixing) 70퍼센트의 조건이 있다. 주식 상장 후 주가가 하락할 경우, 1만 7570원의 70퍼센트까지 전환가를 조정할 수 있다는 의미다. 이 회사 전환 사채에 투자할 경우, 임팩트 테마는 임플란트 시술 대상 노인층의 편의성 개선이라고 할 수 있다.

[1]

GSIA, 〈2016 Global Sustainable Investment Review〉, 2017.

[2]

Russell Sparkes, 《Socially Responsible Investment: A Global Revolution》, 2002.

[3]

마조리 켈리(제현주 譯), 《그들은 왜 회사의 주인이 되었나》, 북돋움, 2013.

Close