추천 콘텐츠

중앙은행들은 코로나 경제의 출구를 찾고 있다. 느슨해진 통화정책을 정상화하면서도 내심 긴축발작2.0을 기대하는 시장의 욕망과 싸워야 한다.

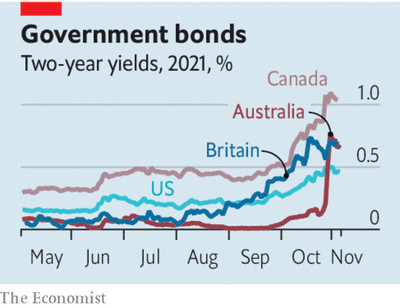

세계의 채권시장이 긴 잠에서 깨어나고 있다. 이번 주에 미국 연방준비제도이사회(FRB, 연준)는 방대한 채권 매입 프로그램을 서서히 줄여나갈 것이라고 말했다. 동시에 채권 투자자들은 더욱 높아진 인플레이션에 대응하고 있다. 전 세계 35개국에서, 5년 만기 채권의 수익률은 지난 세 달 동안 평균 0.65퍼센트 상승했다. 이러한 조정세는 신흥 시장만이 아니라 오스트레일리아나 영국과 같은 부유한 국가에서도 나타나고 있다. 갑작스런 움직임은 어쩔 수 없이 2013년에 있었던 “긴축 발작(taper tantrum)”과 비슷한 양상으로 시장의 혼란에 대한 두려움을 촉발시킬 수밖에 없다. 그러나 현재 일어나는 채권의 변화는 그 당시와는 매우 다른 것이다.

판데믹 이전에는, 인플레이션이 휴면기에 접어든 현실이 반영되었기 때문에 전 세계의 금리가 낮았다. 거의 2년 전에 코로나바이러스가 발생했을 때, 대부분의 중앙은행들은 경기 회복을 돕기 위해서 정책금리를 좀 더 오랫동안 낮게 유지할 것이라고 공언했다. 그리고 많은 사람들이 채권을 사야 한다는 데 동의하면서, 채권의 수익률이 낮아졌다.

현재 보이는 급격한 변화의 주된 원인은 높아지는 인플레이션이다. 부유한 국가들의 클럽인 OECD 38개 회원국들의 지난 9월 물가상승률은 전년 동기 대비 4.6퍼센트로 불안한 수준이었다. 에너지와 식료품 가격의 상승은 그림의 일부에 불과하다. 그런 항목들을 제외하더라도, 물가상승률은 3.2퍼센트로 거의 20년 만에 최고 수준이다.

지난 몇 달 동안 각국의 중앙은행들은 이처럼 높은 인플레이션이 공급의 한시적인 차질에 의한 일시적 현상이라고 말해왔다. 그러나 채권시장에서 일어나고 있는 행동들을 보면, 투자자들은 중앙은행들의 대응이 너무 느리다고 생각한다는 사실을 알 수 있다. 일부 국가의 통화 당국들은 이미 정책을 강화하기 시작했다. 브라질은 지난주에 금리를 1.5퍼센트 인상한다고 발표했다. 캐나다와 오스트레일리아의 중앙은행들은 금리가 낮게 유지될 것이라는 예상치를 폐기했다. 지금 이 글을 쓰는 시점에서, 잉글랜드은행(BoE)은 금리 인상 여부를 판단할 예정이다. 일부 정책입안자들은 확고한 입장을 보이고 있다. 유럽중앙은행(ECB)의 크리스틴 라가르드(Christine Lagarde)는 내년에 금리를 인상할 가능성이 “매우 적다”고 주장해왔다.

판데믹 이전에는, 인플레이션이 휴면기에 접어든 현실이 반영되었기 때문에 전 세계의 금리가 낮았다. 거의 2년 전에 코로나바이러스가 발생했을 때, 대부분의 중앙은행들은 경기 회복을 돕기 위해서 정책금리를 좀 더 오랫동안 낮게 유지할 것이라고 공언했다. 그리고 많은 사람들이 채권을 사야 한다는 데 동의하면서, 채권의 수익률이 낮아졌다.

현재 보이는 급격한 변화의 주된 원인은 높아지는 인플레이션이다. 부유한 국가들의 클럽인 OECD 38개 회원국들의 지난 9월 물가상승률은 전년 동기 대비 4.6퍼센트로 불안한 수준이었다. 에너지와 식료품 가격의 상승은 그림의 일부에 불과하다. 그런 항목들을 제외하더라도, 물가상승률은 3.2퍼센트로 거의 20년 만에 최고 수준이다.

지난 몇 달 동안 각국의 중앙은행들은 이처럼 높은 인플레이션이 공급의 한시적인 차질에 의한 일시적 현상이라고 말해왔다. 그러나 채권시장에서 일어나고 있는 행동들을 보면, 투자자들은 중앙은행들의 대응이 너무 느리다고 생각한다는 사실을 알 수 있다. 일부 국가의 통화 당국들은 이미 정책을 강화하기 시작했다. 브라질은 지난주에 금리를 1.5퍼센트 인상한다고 발표했다. 캐나다와 오스트레일리아의 중앙은행들은 금리가 낮게 유지될 것이라는 예상치를 폐기했다. 지금 이 글을 쓰는 시점에서, 잉글랜드은행(BoE)은 금리 인상 여부를 판단할 예정이다. 일부 정책입안자들은 확고한 입장을 보이고 있다. 유럽중앙은행(ECB)의 크리스틴 라가르드(Christine Lagarde)는 내년에 금리를 인상할 가능성이 “매우 적다”고 주장해왔다.

2013년에 미국 연준이 채권 매입 프로그램의 규모를 축소하기 시작할 것이라는 의도가 드러났는데, 이는 예상치 못했던 일이었고 많은 나라들이 곤혹을 치렀다. 따라서 그런 경험을 가진 나라들은 선진국의 중앙은행들이 시장에서 이탈하고 그로 인해서 시장금리가 변동할지도 모른다는 공포로 불안함을 느낄 것이다. 당시에는 그로 인해 세계적으로 소규모의 패닉이 발생하면서 성장을 위축시키고, 일부 신흥 국가들, 특히 달러 부채가 많은 나라들을 강타했다.

그러나 지금은 2013년이 아니다. 한 가지 차이점은 채권시장에서의 변화가 좀 더 미묘하다는 것이다. 예를 들어서, 지금까지 미국의 5년 만기 국채의 명목 수익률 증가세는 8년 전의 절반에도 미치지 못한다. 예상 인플레이션을 감안한 채권의 실질 수익률은 마이너스 1퍼센트로, 여전히 사상 최저치에 근접해 있다. 이는 실물경제에서 안정적인 환경을 뒷받침할 것이다. 그리고 설령 단기의 국채 수익률이 상승하더라도, 장기채의 변동은 훨씬 덜할 것이다.

오늘날의 또 다른 차이점은 금융 패닉(financial panic)이 없다는 것이다. 부채 비용(cost of debt)의 증가는 채무 불이행과 자본 도피(capital flight)를 야기할 수 있다. 그러나 많은 신흥 국가의 외환 보유고는 상당히 건전한 편이기 때문에, 회복탄력성을 갖추고 있다. 주식시장에서는 이번 주에 사상 최고치를 기록하면서 불안의 조짐을 보이지 않고 있다. 은행들의 주가는 올해 28퍼센트 상승했는데, 조금씩 인상되는 금리가 그들의 수익을 더욱 증가시킬 수 있기 때문이다. 그리고 채권시장은 여전히 영업 중이다. 지난 10월, 중국을 제외한 신흥국들은 거의 기록적인 수준의 회사채와 국채를 발행했다.

그렇다면 걱정할 이유가 없다. 시장에서는 중앙은행들이 인플레이션을 통제하지 못할 것이라는 예측보다는, 금리 이상을 앞당길 것으로 예상하고 있다. 그럼에도 불구하고, 현재 각국의 중앙은행들이 마주한 과제들이 엄청나게 어렵다는 사실을 명심할 필요가 있다. 판데믹은 아직 예측할 수 없기는 하지만, 말미에 접어들었다. 그리고 자산 가격은 하늘 높이 치솟고, 부채는 과도한 수준이며, 인플레이션은 목표치를 넘어선 상황에서, 그들은 극도로 느슨해진 통화정책을 정상화하려고 노력해야 한다. 긴축 발작(taper tantrum) 2.0은 아직 진행되지 않고 있다. 그러나 채권에서는 더욱 커다란 소동의 가능성을 배제해서는 안 된다.

그러나 지금은 2013년이 아니다. 한 가지 차이점은 채권시장에서의 변화가 좀 더 미묘하다는 것이다. 예를 들어서, 지금까지 미국의 5년 만기 국채의 명목 수익률 증가세는 8년 전의 절반에도 미치지 못한다. 예상 인플레이션을 감안한 채권의 실질 수익률은 마이너스 1퍼센트로, 여전히 사상 최저치에 근접해 있다. 이는 실물경제에서 안정적인 환경을 뒷받침할 것이다. 그리고 설령 단기의 국채 수익률이 상승하더라도, 장기채의 변동은 훨씬 덜할 것이다.

오늘날의 또 다른 차이점은 금융 패닉(financial panic)이 없다는 것이다. 부채 비용(cost of debt)의 증가는 채무 불이행과 자본 도피(capital flight)를 야기할 수 있다. 그러나 많은 신흥 국가의 외환 보유고는 상당히 건전한 편이기 때문에, 회복탄력성을 갖추고 있다. 주식시장에서는 이번 주에 사상 최고치를 기록하면서 불안의 조짐을 보이지 않고 있다. 은행들의 주가는 올해 28퍼센트 상승했는데, 조금씩 인상되는 금리가 그들의 수익을 더욱 증가시킬 수 있기 때문이다. 그리고 채권시장은 여전히 영업 중이다. 지난 10월, 중국을 제외한 신흥국들은 거의 기록적인 수준의 회사채와 국채를 발행했다.

그렇다면 걱정할 이유가 없다. 시장에서는 중앙은행들이 인플레이션을 통제하지 못할 것이라는 예측보다는, 금리 이상을 앞당길 것으로 예상하고 있다. 그럼에도 불구하고, 현재 각국의 중앙은행들이 마주한 과제들이 엄청나게 어렵다는 사실을 명심할 필요가 있다. 판데믹은 아직 예측할 수 없기는 하지만, 말미에 접어들었다. 그리고 자산 가격은 하늘 높이 치솟고, 부채는 과도한 수준이며, 인플레이션은 목표치를 넘어선 상황에서, 그들은 극도로 느슨해진 통화정책을 정상화하려고 노력해야 한다. 긴축 발작(taper tantrum) 2.0은 아직 진행되지 않고 있다. 그러나 채권에서는 더욱 커다란 소동의 가능성을 배제해서는 안 된다.